رئیس سازمان امور مالیاتی کشور: اصناف به طور میانگین ماهی کمتر از 300 هزار تومان مالیات می دهند

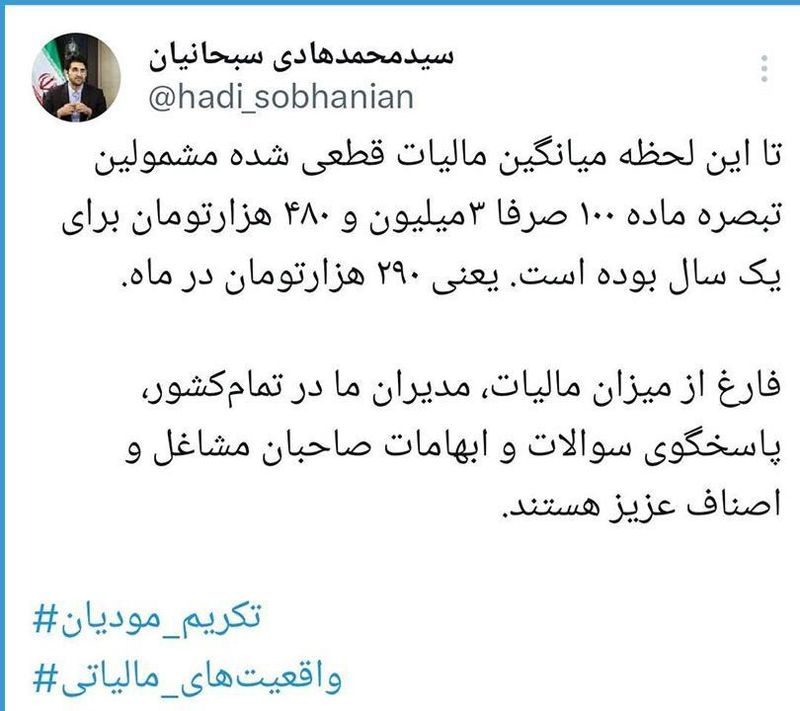

رکنا اقتصادی: سبحانیان در توییتر نوشت: میانگین مالیات قطعی شده مشمولین تبصره 100، سالی 3 میلیون و 480 هزار یعنی 290 هزار تومان در ماه میباشد.

به گزارش رکنا، سیدمحمدهادی سبحانیان، رئیس سازمان امور مالیاتی کشور ، در توییتر نوشت: تا این لحظه میانگین مالیات قطعی شده مشمولین تبصره ماده 100 صرفا 3 میلیون و 480 هزار تومان برای یک سال بوده است. یعنی 290 هزار تومان در ماه.

تبصره ماده ۱۰۰ قانون مالیاتهای مستقیم چیست؟

به گزارش دنیای اقتصاد، دکتر احمد شهنیایی/وکیل دادگستری و پژوهشگر حقوق مالیاتی / www.shahniaei.ir در منابع مختلف مالیاتی از جمله مالیات بر درآمد عملکرد، مؤدی دارای تکالیف متعددی است که تسلیم اظهارنامه و ارائه اسناد درآمدی و هزینهای از مهمترین آنها است. حسابرسی مالیاتی و تعیین مالیات توسط ادارات مالیاتی براساس اظهارنامه، فرآیندی زمانبر با احتمال بروز اختلاف بین مؤدی و اداره مالیاتی است. تبصره ماده ۱۰۰ قانون مالیاتهای مستقیم به گونهای مقرر شده که بسیاری از تشریفات زمانبر و اختلافبرانگیز بین مؤدی و اداره مالیاتی را مرتفع و وصول مالیات توسط اداره مالیاتی را با جلب رضایت مؤدی تسهیل میکند.

۱-تبصره ماده ۱۰۰ قانون مالیاتهای مستقیم چه میگوید؟

در ماده ۱۰۰ قانون مالیاتهای مستقیم، صاحبان مشاغل مکلف شدهاند که برای مالیات عملکرد خود، اظهارنامه مالیاتی و مدارک مربوطه را که بیانکننده درآمدها، هزینهها و سایر اطلاعات مالیاتی است به سازمان امور مالیاتی ارائه دهند. با ارائه اظهارنامه مالیاتی، فرآیند اداری تعیین مالیات شروع میشود و مؤدی مکلف است علاوه بر ارائه اسناد و مدارک معتبر، همکاریهای مستمر قانونی با اداره مالیاتی را انجام دهد. پس از تعیین و ابلاغ مبلغ مالیات، در صورت اعتراض مؤدی، وی و اداره مالیاتی درگیر مرحله نسبتا پیچیده اعتراض مالیاتی خواهند شد. این فرآیند زمانبر از یک طرف باعث درگیر شدن امکانات دستگاه مالیاتی برای قطعی کردن مالیات و در نتیجه تاخیر در وصول مالیات میشود و از سوی دیگر مؤدی را نیز دلمشغول توجیه کردن اطلاعات و مالیات ابرازی در اظهارنامه و فراهم کردن دلایل اعتراض به مالیات تعیین شده میکند. تبصره ماده ۱۰۰ قانون بهمنظور پرهیز از این دشواریها، امکانی را برای اداره مالیاتی و نیز مؤدی فراهم کرده که به جای تسلیم اظهارنامه و مدارک توسط مؤدی و انجام فرآیند زمانبر حسابرسی توسط اداره مالیاتی و سپس اعتراضات احتمالی، در همان ابتدا مبلغ مقطوعی توسط اداره مالیاتی با تایید مؤدی به عنوان مالیات قطعی وی تعیین شود و تشریفات تسلیم اظهارنامه، نگهداری و ارائه اسناد، حسابرسی مالیاتی و اعتراضات به مالیات تعیین شده منتفی شود.

۲-کدام مؤدیان میتوانند از تبصره ماده ۱۰۰ قانون استفاده کنند؟

امکان قانونی تعیین مالیات مقطوع در تبصره ماده ۱۰۰ قانون، شامل همه منابع مالیاتی و همه مؤدیان نیست. اولا صرفا درباره منبع مالیات بر درآمد عملکرد است و شامل سایر منابع مالیاتی مثل مالیات بر درآمد اجاره یا مالیات بر درآمد اتفاقی نیست و در اینگونه موارد، تعیین مالیات باید با طی کردن مراحل تسلیم اظهارنامه و حسابرسی مالیاتی باشد. دوم اینکه صرفا مؤدیان مشاغل یعنی اشخاص حقیقی میتوانند از این امکان استفاده کنند و اشخاص حقوقی برای مالیات بر درآمد عملکرد خود نمیتوانند از امکانات این تبصره استفاده کنند. ضمنا مشاغلی که با مشارکت مدنی بین چند مؤدی انجام میشود نیز میتوانند از امکانات تبصره ماده ۱۰۰ قانون برای تعیین مالیات مقطوع بدون ضرورت تسلیم اظهارنامه و حسابرسی مالیاتی استفاده کنند.

۳-استفاده از امکانات ماده ۱۰۰ چه شرایطی دارد؟

سازمان امور مالیاتی همهساله با صدور دستورالعمل خاص، شرایط استفاده از تبصره ماده ۱۰۰ قانون را تعیین و ابلاغ میکند. بر اساس دستورالعمل ابلاغی سازمان امور مالیاتی برای مالیات عملکرد سال ۱۴۰۰، تمامی صاحبان مشاغل، به شرطی که مجموع درآمد فروش کالا یا ارائه خدمات آنها در سال ۱۴۰۰، حداکثر تا مبلغ ۴۸ میلیارد ریال بوده باشد، میتوانند از امکانات تبصره ماده ۱۰۰ قانون برای تعیین مالیات مقطوع استفاده کنند. مؤدیان برای سال اول فعالیت خود و نیز مؤدیانی که مالیات سالهای گذشته آنها به هر علت تعیین یا قطعی نشده باشد هم میتوانند از این امکان استفاده کنند.

۴-استفاده مؤدی از تبصره ماده ۱۰۰ قانون چه آثاری برای وی دارد؟

در صورتی که مؤدی مشمول و متقاضی استفاده از تبصره ماده ۱۰۰ قانون و واجد شرایط آن باشد، مالیات وی توسط اداره مالیاتی براساس اطلاعات موجود از وی و نیز میزان درآمدی که خود مؤدی در فرم استفاده از تبصره ماده ۱۰۰ ابراز میکند، بهطور مقطوع تعیین میشود. مؤدیانی که از تبصره ماده ۱۰۰ قانون برای تعیین مالیات خود استفاده میکنند؛ ۱- تکلیفی به تکمیل و تسلیم اظهارنامه مالیاتی و ارائه دفاتر و اسناد نخواهند داشت. ۲- میتوانند مبلغ تعیین شده را برای چهار ماه تقسیط و پرداخت کنند.۳-چون مالیات مقطوع تعیین شده، با تایید خود مؤدی بوده است، دیگر امکانی برای اعتراض به مالیات تعیین شده نخواهد داشت.۴- چنانچه بعدا توسط سازمان امور مالیاتی کشف شود که مؤدی بدون داشتن شرایط قانونی، از تبصره ماده ۱۰۰ قانون استفاده کرده یعنی مجموع درآمد وی از مبلغ ۴۸ میلیارد ریال بیشتر بوده است، فرآیند طی شده درباره استفاده از تبصره ماده ۱۰۰ قانون بیاعتبار قلمداد خواهد شد و در نتیجه مؤدی مشمول جریمه عدم تسلیم اظهارنامه میشود و مالیات وی با حسابرسی توسط سازمان امور مالیاتی تعیین میشود.۵-چنانچه بعدا معلوم شود که مؤدی استفادهکننده از تبصره ماده ۱۰۰ قانون، مشمول استفاده از این تبصره بوده است یعنی مجموع درآمد وی تا رقم ۴۸ میلیارد ریال بوده ولی درآمد واقعی وی، بیشتر از مبلغ ابراز شده توسط مؤدی در فرم استفاده از تبصره بوده، در اینصورت، اداره امور مالیاتی میتواند با احراز واقعیت، مابهالتفاوت بین مالیات مقطوع تعیین شده با مالیات مربوط به درآمد بیشتر از مبلغ ابرازی را از مؤدی مطالبه کند. البته چنین مؤدی مشمول جریمه تسلیم نکردن اظهارنامه نخواهد بود.

۵- استفاده از تبصره ماده ۱۰۰ چه محدودیتهایی ایجاد میکند؟

استفاده از تبصره ماده ۱۰۰ قانون، با وجود همه مزایای قابل توجه، پارهای محدودیتهای نسبی را نیز از جهت استفاده از برخی تسهیلات قانونی ایجاد میکند مثلا مؤدی دیگر نمیتواند از مشوق موضوع ماده ۱۳۱ قانون درباره تخفیف نرخ مالیاتی بابت افزایش درآمد مشمول مالیات نسبت به سال مالیاتی گذشته یا ماده ۱۳۷ قانون درباره امکان کسر هزینههای درمانی از درآمد مشمول مالیات استفاده کند. با وجود برخی محدودیتهای ناشی از تبصره ماده ۱۰۰ قانون، مزایای قابل توجه تبصره یاد شده، استفاده از آن را چه برای مؤدی و چه برای سازمان امور مالیاتی موجه میکند.

تبصره ماده ۱۰۰ قانون مالیات شامل چه کسانی میشود؟

به گزارش ایسنا، مشمولین تبصره ماده (۱۰۰) قانون مذکور تمامی صاحبان مشاغلی که مجموع فروش کالا و ارائه خدمات آنها در سال ۱۴۰۱ حداکثر صد برابر معافیت موضوع ماده (۸۴) قانون مالیاتهای مستقیم شش میلیارد و ۷۲۰ میلیون تومان ( ۶۷.۲۰۰.۰۰۰.۰۰۰ ریال) بوده و فرم مالیات مقطوع برای آنها در درگاه خدمات الکترونیک سازمان بارگذاری می شود مشمول مقررات این دستورالعمل بوده و از نگهداری اسناد و مدارک موضوع قانون مالیات های مستقیم مصوب ۱۳۹۴ و ارائه اظهار نامه مالیاتی برای عملکرد مذکور معاف هستند.

چه مشاغلی مشمول این دستورالعمل نیستند؟

صاحبان مشاغل زیر مشمول این دستورالعمل نیستند و این مودیان در اجرای مقررات ماده (۱۰۰) قانون مذکور مکلف به تسلیم اظهارنامه مالیاتی و پرداخت مالیات متعلق وفق مقررات قانونی هستند.

الف- مودیانی که میزان فروش کالا و ارائه خدمات آنها در سال ۱۴۰۱ بیش از مبلغ شش میلیارد و ۷۲۰ میلیون تومان بوده است.

ب- در پرونده های مشارکت مدنی چنانچه سهم درآمد یا فروش حداقل یکی از شرکاء بیش از مبلغ مذکور در بند (۱) یا مجموع درآمد مشارکت بیش از مبلغ ۱۵ میلیارد تومان باشد.

ج- صاحبان مشاغلی که در اجرای جزء (۲) بند (ز) تبصره (۶) قانون بودجه سال ۱۴۰۱ کل کشور مکلف به استفاده از پایانه های فروشگاهی بوده و با توجه به اطلاعات دریافتی نسبت به نصب آن اقدام نکرده و همچنین مواردی که بر اساس اطلاعات واصله از سامانه سوت زنی نسبت به استفاده از پایانههای فروشگاهی اقدام نکردهاند.

د- صاحبان مشاغلی که برای آنها فرم موضوع تبصره ماده (۱۰۰) قانون مالیاتهای مستقیم در درگاه خدمات الکترونیکی سازمان امور مالیاتی کشور قرار داده نشده است.

سازمان امور مالیاتی چه اطلاعاتی را بارگذاری خواهد کرد و تکلیف مودی چیست؟

سازمان امور مالیاتی کشور با توجه به اطلاعات موجود در پایگاههای اطلاعاتی سازمان و سوابق مودی، مالیات مقطوع مودیان مشمول این دستورالعمل را تعیین و مراتب را طی فرمی در درگاه خدمات الکترونیکی سازمان به نشانی https://my.tax.gov.ir بارگذاری میکند.

در صورتی که فروش و درآمد تعیین و اعلام شده توسط سازمان کمتر از مبلغ فروش واقعی مودی باشد، مودی مکلف است میزان فروش واقعی خود را در سامانه درج کند و مالیات نیز در صورتی که فروش و درآمد ابرازی مودی تا میزان حد نصاب مقرر در بند (۱) فوق باشد، بر مبنای فروش ابرازی تعیین خواهد شد. همچنین در صورتی که فروش و درآمد مودی بیش از مبلغ ۶۷ میلیارد و دویست میلیون ریال مقرر در بند (۱) این دستورالعمل باشد مودی مشمول این دستورالعمل نبوده و مکلف به تسلیم اظهارنامه مالیاتی است.

اگر دستورالعمل مورد قبول مودی نباشد، چه باید کرد؟

در صورتی که مالیات تعیین شده در اجرای این دستورالعمل مورد قبول مودی نباشد، مودی مکلف به تسلیم اظهارنامه مالیاتی حداکثر تا ۳۱ خردادماه سالجاری است. در این صورت مودی مذکور مشمول این دستورالعمل نبوده و اظهارنامه مودی برابر مقررات مورد رسیدگی قرار خواهد گرفت.

مهلت پرداخت تا چه زمانی است؟

مهلت پرداخت مالیات تعیین شده در اجرای این دستورالعمل تا پایان خرداد است. صاحبان مشاغلی که امکان پرداخت مالیات مقطوع موضوع این دستورالعمل را به صورت یک جا تا تاریخ مذکور ندارند مالیات مقطوع فوق حداکثر تا چهار ماه به صورت مساوی تقسیط می شود. عدم پرداخت مالیات در موعد مقرر مشمول جریمه موضوع ماده (۱۹۰) قانون مالیاتهای مستقیم خواهد بود.

اگر فروش و درامد بیشتر از مبنای محسابه بود، چه خواهد شد؟

چنانچه متعاقبا اسناد و مدارک مثبته ای به دست آید که موید فروش و درآمد بیش از فروش یا درآمدی که مبنای محاسبه و تعیین مالیات قرار گرفته است، باشد:

الف- در صورتی که بیش از حد نصاب موضوع بند (۱) فوق (مبلغ ۶۷,۲۰۰,۰۰۰,۰۰۰ ریال) باشد مودی مذکور مشمول مفاد تبصره ماده (۱۰۰) قانون مالیاتهای مستقیم نبوده و علاوه بر محاسبه و مطالبه مالیات بر اساس مقررات ماده (۹۷) قانون مالیات های مستقیم مشمول جرائم متعلقه از جمله جریمه عدم تسلیم اظهارنامه مالیاتی در موعد مقرر قانونی و همچنین عدم امکان استفاده از کلیه معافیت ها و نرخ صفر از جمله معافیت موضوع ماده (۱۰۱) قانون مالیات های مستقیم خواهد شد.

ب- در صورتی که تا حد نصاب موضوع بند (۱) فوق (مبلغ ۶۷,۲۰۰,۰۰۰,۰۰۰ ریال) و مبلغ مابهالتفاوت نیز بیش از پانزده (۱۵) درصد باشد، مالیات ما به التفاوت با رعایت مقررات مطالبه خواهد شد. مابهالتفاوت مالیات مطالبه شده در اجرای این بند از دستورالعمل، مشمول جریمه موضوع ماده (۱۹۲) قانون مالیاتهای مستقیم نخواهد شد.

بر این اساس، در صورتی که مودی متقاضی اعمال مقررات قانونی از جمله مفاد مواد (۱۳۷)، (۱۶۵) و (۱۷۲) قانون مالیات های مستقیم در خصوص عملکرد درآمد سال ۱۴۰۱ خود باشد، باید نسبت به تسلیم اظهارنامه مالیاتی اقدام کند. همچنین میزان مالیات مقطوع پزشکانی که مشمول حکم جز ۱ بند (ز) تبصره (۶) قانون بودجه سال ۱۴۰۱ کل کشور بودهاند معادل مالیات تعیین شده مطابق این دستورالعمل یا مالیات مکسوره آن ها، هر کدام که بیشتر باشد، تعیین میشود.

ارسال نظر