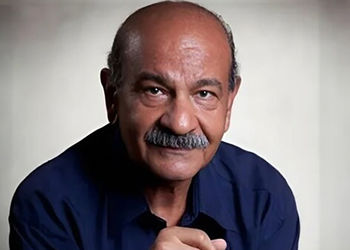

متن سخنرانی دکتر محمود جامساز، اقتصاددان در گروه اندیشکده اقتصاد:

برای مهار تورم باید اقتصاد شفاف و ایمن باشد

رکنا اقتصادی: دکتر محمود جامساز: خروج ترامپ از برجام در ۱۳۹۷ نشان داد که تحریم های حداکثری چه بر سر اقتصاد کشور آورد. مسلما ادامه تحریم های غرب، ضربات زیان آور بیشتری به اقتصاد جمهوری اسلامی وارد خواهد کرد که قطعا با تقویت روابط با شرق هم امکان جبران آن ها مقدور نخواهد بود. لذا تجدید نظر در سیاست خارجی جمهوری اسلامی یکی از الزامات مهم و اساسی در سامان بخشی به اقتصاد کشور است.

آفتاب یزد: دکتر محمود جامساز اقتصاددان طی سخنرانی در گروه اندیشکده اقتصاد مطالبی را در مورد نامگذاری سال مطرح نموده که متن کامل آن به صورت اختصاصی منتشر میشود:

چندین سال است که عناوین اقتصادی به عنوان شعار سال نامگذاری شدهاند که بیانگر اهمیت نقش اقتصاد ایران و تأثیر آن بر زندگی، معیشت و رفاه آحاد جامعه است.

وضعیت اقتصادی این سالها را میتوان با نگاه به متغیرهای کلان اقتصادی مورد ارزیابی قرار داد. متاسفانه علیرغم نقش محوری اقتصاد که در نامگذاری سالها مورد تاکید قرار گرفته، سیاستگذاریهای جمهوری اسلامی ملهم از اهداف سیاسی ایدئولوژیک بگونهای بوده که متغیرهای کلان اقتصادی را بشدت نامطلوب ساخته است.

بطور مثال، دهه ۱۳۹۰ که هر سال مزین به شعارهای اقتصادی بوده است از اسفبارترین دوران اقتصادی کشور بوده است زیرا که میانگین رشد اقتصادی صفر بوده و سایر متغیرها از جمله نرخهای تورم، ارز، سرمایه گذاری، بیکاری، فرار سرمایه و حجم نقدینگی نیز به عنوان متغیرهای کلیدی اقتصاد کلان با اهداف تعیین شده بسیار زاویه داشته اند.

میانگین نرخ اقتصادی صفر درصد در طول یک دهه بهمنزله ایستائی اقتصاد است. زیرا رشد اقتصادی بیانگر افزایش ارزش کالاها و خدمات تولید شده به قیمتهای حقیقی در طی یک سال نسبت به سال ما قبل است. لذا چنانچه افزایشی در ارزش حقیقی کالاها و خدمات تولید شده ایجاد نشود، اقتصاد پویا نیست، چرا که اشتغال ایجاد نمیشود و بر درآمد ملی و سرانه افزوده نمیگردد، عرضه کل تقاضای خلق شده توسط رشد نقدینگی را پوشش نمیدهد. بههمین سبب از GDP یا همان تولید ناخالص داخلی به عنوان مهمترین شاخص اقتصاد کلان و معرف ضعف یا قوت اقتصاد یک کشور یاد میشود. GDP از سه روش البته با نتایج یکسان اندازهگیری میشود. این روشها عبارتنداز ۱- مجموع ارزش تولیدات و خدمات یک کشور در طول یک سال، 2- مجموع ارزش کالاهای خریداری شده طی سال به علاوه خالص صادرات به سایر کشورها، ۳- مجموع درآمد افراد و کسب و کارهای داخل کشور که هر سه دارای مفهوم واحدند.

رشد GDP به معنای افزایش درآمد ملی و اشتغال است و بیانگر توانائی اقتصاد و رشد مقدار خرید در جامعه است، یعنی افزایش تقاضا، که معمولا” منجر به تورم خوش خیم حدود ۲درصدی میگردد. اما در کشورهای با ساختار معیوب اقتصادی در اثر عملکرد نابهینه اقتصادی دولت و سیاستهای ناکارآمد پولی بانک مرکزی، هنگامی که تورم رشد میکند، GDP حقیقی، نه اسمی کند میشود. در کشور ما رشد تورم همواره با رشد منفی یا صفر درصد و یا رشد کند تولید ناخالص داخلی همراه بوده است. مصداق چنین وضعیتی همانطور که اشاره کردم دهه ۱۳۹۰ خورشیدی است که هر سال بهجز سال ۹۴ با عناوین اقتصادی نامگذاری شده بود.

امسال هم نیز با عنوان مهار تورم و رشد تولید نامگذاری شده، اما اگر چه هر یک از متغیرهای کلان اقتصادی فی النفسه از اهمیت ویژهای برخوردارند، اما آنچه که جامعه را به لحاظ اقتصادی بیثبات میکند نرخ بالای تورم است. تورم در مفهوم ساده افزایش مداوم و پیوسته سطح عمومی قیمت کالاها و خدمات در جامعه است که ارزش پول ملی را کاهش و بالتبع، قدرت خرید مصرفکننده را تنزل میدهد، یا به تعبیری دیگر، تورم زمانی ظاهر میشود که میزان عرضه پول افزایش یافته اما میزان محصول حقیقی اقتصاد تغییری نکرده است. البته هر افزایشی در قیمتها، تورم نیست زیرا تورم با دو ویژگی همراه است، اول بیثباتی قیمتها و دوم استمرار و تداوم آنها. از این رو هر افزایش قیمت که فاقد این دو ویژگی باشند را نمیتوان تورم نامید.

عوامل بروز و ظهور تورم:

عوامل متعددی در بروز تورم دخیلند که از آن میان میتوان به افزایش مخارج دولت، بیش برآورد متوهمانه منابع بودجه، کسر بودجههای سالیانه دولت، افزایش حجم نقدینگی نا هماهنگ با گردش کالاها وخدمات، افزایش سرعت گردش پول، کمیابی واقعی کالاها، کمبود تصنعی کالاها ناشی از احتکار، فشار اتحادیههای کارگری در افزایش دستمزد، بالا بودن نرخ تسهیلات بانکی و تغییرات صعودی نرخ ارز اشاره کرد.

از نظر کینزینها تأثیر متقابل پول، نرخ بهره و تولید عناصر تعیینکننده نرخ تورماند و سایر علل تابعی از این علت اصلی است. اما به اعتقاد میلتون فریدمن، از پایه گذاران مکتب شیکاگو که اندیشهها و آراء جان مینارد کینز را بهشدت مورد نقد قرار داد، تورم زائیده افزایش زیاده از حد حجم پول است. نظر فریدمن در مورد علل موجده تورم در مجموعه بینظم اقتصاد دولتی سیاسی نفتی رانتی جمهوری اسلامی صادق است زیرا علت اصلی بروز تورم در این مجموعه، عمدتا وجود کسر بودجههای سالیانه دولت و شیوهی تأمین مالی آنهاست که با استقراض از بانک مرکزی بطور مستقیم و یا وام گرفتن از بانکها بطور غیر مستقیم، اسباب افزایش پایه پولی و نقدینگی و تورم را فراهم میکند. ناترازی بانکها نیز عامل مهم دیگری در تولید تورم است که تسهیلات تکلیفی و دستوری دولت در اعطای وام به گروههای خاص آن را تشدید میکند.

منافذ ورود تورم به اقتصاد کشور:

تورم از منافذ مختلفی وارد چرخه اقتصاد کشور میشود که از آن میان میتوان به تورم ناشی از کشش تقاضا، تورم با منشاء فشار هزینه، تورم انتظاری، تورم وارداتی و تورم ساختاری اشاره کرد.

- تورم ناشی از کشش تقاضا هنگامی واقع میشود که حجم نقدینگی و سرعت گردش پول افزایش یابد و میزان تقاضا را بالا برد و عرضه قادر به پاسخگویی تقاضا نباشد. لذا بر سطح عمومی قیمتها فشار وارد میشود و قیمتها بالا میرود.

- تورم با منشاء هزینه محصول افزایش هزینههای تولید نظیر دستمزد و نهادههای تولید و انرژی است که هزینه تمام شده واحد تولید را افزایش میدهد و در نتیجه بر سطح عمومی قیمتها افزوده میشود.

- تورم انتظاری یا تطبیقی ناشی از انتظارات تورمی آحاد جامعه است. افراد انتظار دارند که نرخ تورم فعلی در آینده نیز افزایش یابد لذا حقوق و دستمزد بگیران به منظور تطبیق دستمزد و قدرت خرید خود با سطح عمومی قیمتها، درخواست افزایش حقوق و دستمزد میکنند. با افزایش دستمزدها، هزینه تولید بالا میرود که دارای اثرات افزایشی روی قیمت تمام شده واحد تولید و در پی آن رشد قیمت هاست. فرایند افزایش تورم و دستمزد که از آن به عنوان مارپیچ تورمی تورم دستمزد یاد میشود تا زمانی ادامه مییابد که یکی از این دو دیگری را تحریک نکند.

- تورم وارداتی معطوف به افزایش نرخ ارز از یک سو و تورم کشورهای صادرکننده کالا و خدمات به کشور از سوی دیگر است. بدیهی است که افزایش قیمت کالاهای وارداتی اعم از مصرفی و نهادههای تولید نیز سطح عمومی قیمتها را به سمت بالا سوق میدهد.

- تورم ساختاری ناشی از وضعیت ساختارهای اقتصادی، سیاسی، شیوهی حکمرانی و وابستگی اقتصاد به صادرات مواد خام از جمله نفت است و بیشتر در کشورهای توسعه نیافته با حاکمیت اقتصاد دولتی با وفور منابع طبیعی ظهور میکند و استمرار مییابد. سیاستهای انقباضی و انبساطی پولی در کنترل نقدینگی و تورم که در کشورهای با اقتصاد آزاد جواب میدهد در این ساختارها سازگار نیست.

البته نوع دیگری از تورم در برخی از کشورها در برهههایی از زمان شکل گرفته که قیمتها نسبت به قبل کاهش داشته اند، به عبارت دیگر تورم منفی بوده و از آن به عنوان ضد تورم یادمی شود و آن زمانی واقع میشود که مثلا در اثر اعمال سیاستهای پولی انقباضی، تقاضای کل کالاها و خدمات کاهش یابد و منجر به کاهش درآمدها و افزایش بیکاری شود. تورم منفی انگیزه تولید را کاهش میدهد که نشانه مطلوبی در اقتصاد نیست. آمریکا در دهه ۱۹۷۰ میلادی تورم منفی را تجربه کرد، اما رشد اقتصادیاش کند شد. در ایران هم طبق گزارش بانک مرکزی در خصوص اعلام شاخص کل بهای کالاها و خدمات مصرفی در سالهای ۱۳۲۴، ۱۳۲۵ و ۱۳۲۹ نرخ تورم کشور منفی بوده است. بانک مرکزی آمریکا همواره تورم ۲ درصدی را هدفگذاری میکند زیرا انگیزه سرمایهگذاری و تولید را افزایش میدهد، اما هرچه تورم بالاتر میرود آثار تخریبی آن بیش از پیش ظاهر میشود و همچون ویروس ویرانگری به کالبد اقتصاد آسیب میزند. تورم مهمترین اثر تخریبی را بر توزیع درآمد و ثروت میگذارد. در وضعیت تورمی ثروتمندان ثروتمندتر و فقرا فقیرتر میشوند و فاصله بین فقر و غنا و شکاف طبقاتی فراختر میگردد و سطح نارضایی عمومی را بالا میبرد.

بر اساس علم و تجربه عمدتا حکومتها عامل ایجاد تورم اند. میلتون فریدمن نوبلیست اقتصاد معتقد بود (نقل به مضمون) که تورم یک مالیات پنهان غیر مشروع و غیر قانونی است که دولتها آن را از مردم اخذ و خرج ناکارآمدی خود میکنند، از درآمد مردم برداشت میکنند قبل از آنکه به دستشان برسد در حقیقت مردم غارت میشوند بدون آنکه عموما بفهمند غارتگر کیست، این در حالیست که دولت مهار تورم را در بوق پروپاگاندای خود میدمد و وعده و وعید کاهش آن را میدهد اما دستش در جیب مردم است. این تعبیر فریدمان بسیار قابل تامل است زیرا به بهای کاهش ارزش پول ملی و افزایش ارزش ارزهای معتبر خارجی و تنزل قدرت خرید مردم، دولت تامین مالی میشود. اما بینوایان بینواتر شده و هنوز قربانیان تورم منتظرند دولت مشکل آنان را حل کند.

راهکارهای مهار تورم:

حال که اختصارا مفهوم تورم و انواع آن را توضیح دادم به راهکارهای مهار آن میپردازم که عمدتا در حوزهی تکالیف بانک مرکزی است.

از وظایف اصلی بانک مرکزی حفظ ارزش پول ملی، کنترل تورم، کمک به رشد اقتصادی و تنظیم تراز پرداخته هاست. سیاستهای پولی و مالی ابزارهایی هستند که دولت و بانک مرکزی با آن اقتصاد را کنترل میکنند. محور سیاستهای پولی نرخ بهره است که بر متغیرهایی نظیر رشد اقتصادی، تورم و بیکاری تأثیرگذار است.

محور سیاستهای مالی نیز مالیات است که در بودجههای سالیانه در ردیف درآمدها منظور میشود. از نتایج سیاستهای مالی مطلوب و کارآمد، افزایش اشتغال و درآمد است.

سیاستهای پولی از دو طریق، سیاستهای انبساطی و سیاستهای انقباضی عرضه پول را کنترل میکند.

سیاست انقباضی زمانی اعمال میشود که اقتصاد تورمی است و بانک مرکزی با جمعآوری پول از بازار و کسب و کارها سعی در کاهش نقدینگی و تورم میکند. علی ایحال هر دو سیاست با هدف ثبات بازارهای مالی، ثبات نرخ بهره، رشد اقتصادی، تثبیت قیمتها و ثبات بازار ارز بهکار گرفته میشوند.

ابزارهای متعددی در اجرای سیاستهای پولی مورد استفاده قرار میگیرند که عبارتند از نسبت سپرده قانونی بانکها نزد بانک مرکزی، انتشار اوراق مشارکت توسط بانک مرکزی، عملیات بازار باز، نرخ تنزیل مجدد، نرخ بهره و افزایش سود سپردهای آزاد بانکها نزد بانک مرکزی که اینک به شیوهی کارکرد هریک از ابزارهای فوق در مهار تورم که بحث اصلی ماست پرداخته میشود۰

- نسبت سپردهی قانونی: بانک مرکزی با افزایش نسبت سپردهی قانونی بطور مثال از ۱۳ درصد به ۲۰ درصد، بانکها را مکلف میکند که ۷ درصد بر حجم سپردههای خود نزد بانک مرکزی بیفزایند تا قدرت وام دهی بانکها محدود شود. از این رو مشتریان وام کمتری دریافت کرده و کمتر هزینه میکنند که این امر باعث کاهش سرعت گردش پول و کندی رشد تورم میشود.

-عملیات بازار باز: این عملیات از ابزارهای اصلی و مهم سیاستهای پولی است که در کشورهای پیشرفته عمدتا مورد بهرهبرداری بانکهای مرکزی به منظور کنترل و مدیریت حجم نقدینگی و تورم قرار میگیرد، و آن عبارتست از خرید و فروش اوراق قرضه دولتی در بازار آزاد برای بسط و قبض میزان پول در سیستم بانکی. بانکهای مرکزی برای جمعآوری نقدینگی اقدام به فروش اوراق مینمایند و برای تزریق پول به سیستم بانکی اوراق را خریداری میکنند.

-تنزیل مجدد: بانک مرکزی اوراقی را که یکبار توسط بانکهای تجاری برای مشتریان آنها تنزیل شده را تنزیل مجدد میکند. نرخ تنزیل مجدد سایر نرخهای بهره در اقتصاد را تغییر میدهد.

بانک مرکزی با هدف کاهش حجم اعتبارات، نرخ تنزیل مجدد را افزایش میدهد که باعث افزایش نرخهای بهره میگردد، افزایش نرخ بهره تقاضای وام را کاهش میدهد که پیامد آن کاسته شدن از فعالیتهای اقتصادیست. کاهش تسهیلات بانکهای تجاری به مشتریان، حجم سپردهها را کاهش میدهد و سبب تنازل قدرت خرید مردم و در نتیجه کاهش تقاضا و سطح عمومی قیمتها میشود.

-نرخ بهره؛ افزایش نرخ بهره توسط بانک مرکزی اسباب افزایش هزینه تسهیلات را فراهم میکند و لذا افراد کمتری برای دریافت وام اقدام میکنند. از سوی دیگر بسبب افزایش نرخ بهره سپرده ها، نقدینگی بیشتری توسط بانکها جمعآوری خواهد شد.

البته این شیوهی تعیین بهره سیاستی در تورم و رشد نقدینگی بالا فاقد اثر بخشی است. اخیرا بانک مرکزی، افزایش نرخ بهره اسمی را با هدف کاهش تورم در دستور کار خود قرار داده است. اما در حالیکه شورای پول و اعتبار با افزایش نرخ سود اوراق گواهی سپرده تا ۲۳ درصد موافقت کرده، هنوز افزایش نرخ بهره تصویب نشده است. طبیعی است که با نرخ تورم حدود ۵۰ درصد، این اوراق جذابیتی برای خریدار ندارد، همین استدلال در مورد تعیین نرخ بهره سیاستی صادق است، زیرا بانک مرکزی بهره اسمی را حداکثر در حد اوراق گواهی سپرده افزایش میدهد و لذا از آنجاییکه نرخ تورم انتظاری سپرده گذاران به دلیل نرخ تورم ۵۰ درصدی اعلامی، ۲۷ درصد بالاتر از سود اسمی است، انگیزهای برای سپردهگذاری ایجاد نمیشود. ضمن آنکه بیاثر بودن نرخ سود روی کاهش تورمهای بالا به سبب ناترازی نظام بانکی جمهوری اسلامی بر بحران بانکها و بالتبع رشد نقدینگی و تورم خواهد افزود.

البته تعیین بهره سیاستی بنا بر تجربه برخی کشورها نظیر روسیه و برزیل در زمانیکه نوسانات نرخ تورم و رشد نقدینگی در حدود ۱۲ تا ۱۵ درصد است اثر بخش بوده و نرخ تورم را کاهش داده است. لذا افزایش نرخ بهره سیاستی هنگامی مؤثر است که نرخهای نقدینگی و تورم از نوسانات بالائی برخوردار نباشند. در این راستا قاعده تیلور که بهنام واضعش جان بیتیلور نامگذاری شده، در تورم بالا حد افزایش نرخ بهره را پیشنهاد داده است تا قاعده سیاستی نرخ بهره را در مهار تورم محدود سازد. بر اساس این قاعده تغییرات نرخ تورم از طریق تعیین نرخ بهره اسمی توسط بانک مرکزی کنترل میشود. این قانون یا قاعده پیشنهاد میدهد که بانک مرکزی در ازاء افزایش ۱ درصد تورم، نرخ بهره اسمی را بیش از ۱ درصد افزایش دهد تا قیمتها متعادل شوند. البته نرخ بهره سیاستی باید تفاوت نرخ تورم حقیقی و تورم هدفمند را توجیه کند. لذا سیاست انقباضی را برای زمانی که نرخ تورم بالاتر از نرخ هدف است یا بازده، بالای سطح اشتغال کامل است پیشنهاد میدهد. در حالت معکوس سیاست انبساطی را با هدف افزایش بازده تولید توصیه میکند. اما این قانون در وضعیت رکود تورمی کارا نیست. زیرا سیاستهای انبساطی برای برون رفت از رکود با هدف افزایش بازده، با سیاستهای انقباضی برای کاهش تورم در تعارضند.

بهاعتقاد فریدمن، تورم مستمر عامل اصلی بروز وضعیت رکود تورمی است. در اقتصاد جمهوری اسلامی آنچه اسباب استمرار تورم و قرار گرفتن در شرایط رکود تورمی را فراهم میآورد عواملی نظیر بهره وری پایین نیروی کار، خلق اعتبار مازاد بر تولید، مداخلات مصلحت گرایانه با نگاه کوتاه مدت دولت در اعمال سیاستهای پولی، تصاحب سهم بزرگی از بازار توسط گروههای رانتخوار پر نفوذ و قدرتمند، عملکرد اقتصاد نفتی نسبت به نوسانات قیمت نفت و شوکهای نفتی و ارزی و آثار تحریمهای اقتصادی جملگی ریشههای مهم بروز وضعیت اقتصادی رکود تورمی هستند.

علی الاصول همانطور که اشاره کردم در نرخهای تورمی بالا ناشی از رشد زیاده از حد نقدینگی در وضعیت رکود تورمی، افزایش نرخ بهره سیاستی کار ساز نیست. در این خصوص باز هم بهقاعده تیلور اشاره میکنم که برای این گونه اقتصادها، سیاست پولی کنترل کلهای پولی یعنی مهار نقدینگی را پیشنهاد میدهد که البته در وجود یک بانک مرکزی مستقل و سیاستهای مالی مبتنی بر نظم و ثبات بودجهای و مالی توسط دولت میتواند با موفقیت نسبی روبرو شود.

در مورد جمهوری اسلامی آنچه که دولت باید انجام دهد، کاهش هزینههای مسرفانه عمومی است بویژه حذف و یا کاهش شدید هزینه نهادهای با شخصیت حقوقی غیر دولتی که از بودجه دولت تغذیه میکنند. اما این مورد اخیر در بر دارنده هزینههای سیاسی برای دولت است که باید آمادگی تحمل آن را داشته باشد. در لایحه بودجه سال جاری، بودجه موسسات بطور میانگین دو برابر شده اما اضافه حقوق و دستمزد تنها ۲۰ درصد تعیین شده که با توجه به تورم حدود ۵۰ درصدی فشار بیشتری بر طبقات نابرخوردار و یا کم برخوردار و متوسط وارد میشود بویژه آنکه با استمرار سیاستهای اقتصادی کنونی دولت و بانک مرکزی، نرخ تورم تا پایان سال بخش بیشتری از قدرت خرید آنان را به نفع دولت مصادره میکند. از طرفی مالیاتها نیز ۷۲ درصد نسبت به سال گذشته افزایش یافته یعنی به گفته لنین، البته نقل به مضمون، کثیری از مردم بین دو سنگ آسیاب تورم و مالیات له میشوند و طبقه متوسط محو میشود و جامعه به دو طبقه متشکل از کثیری فقیر و قلیلی ثروتمند تقسیم میشوند. متاسفانه ناترازی پنهان بودجههای سالیانه، حجم نقدینگی و رشد تورم را بر اقتصاد ما تحمیل کرده. آمارهای رسمی حاکی است که میانگین نرخ تورم در ۴ دهه منتهی به اسفند ۹۷ حدود ۲۰ درصد بوده، اما متوسط نرخ تورم در ۴ سال اخیر به بیش از ۴۰ درصد رسیده که طی یک قرن بیسابقه بوده است. این واقعیت نشان میدهد که دولتها در راستای کنترل نقدینگی و تورم ناکام بودهاند و دولت سیزدهم علیرغم وعده و وعیدهای دوران انتخابات و پس از آن، در خصوص کاهش نرخ تورم به ۲۲ درصد و سپس صفر درصد، ناکامتر از دولتهای پیشین بوده است که علت را باید در عدم تعادل بین تعهدات و توانائیهای دولت در تحقق وعدهها جستجو کرد که در دولتهای پیشین هم، چنین بوده است.

موارد دیگر از اقدامات دولت مبارزه بیامان با فساد و اختلاس است که ریشه درخت تنومند اقتصاد را سوزانده و آن را تضعیف کرده، اقتصاد یک امر واقعی است، یک ارگانیسم زنده است، وقتی حمایت نشود خوب تغذیه نگردد مورد تعرض قرار گیرد بیمار میشود که به سادگی درمانپذیر نیست.

اقتصاد ما بیمار است زیرا مورد هجمه قرار گرفته است. تورم فریاد بیصدای این اقتصاد رنجور است. یکی از اعضاء کمیسیون انرژی مجلس گفته در بودجه ۱۴۰۱ مبلغ ۹۰ هزار میلیارد تومان درآمد حاصل از صادرات گاز نیامده و هیچکس بر خرج آن نظارت نداشته و پیگیریهای وی نیز به جایی نرسیده در مورد شرکت پالایش و پخش فرآوردهای نفتی نیز گفته از ۶۰۰۰ تن فروش ۴۰۰۰ تن آن در هیچ جا منعکس نشده، این مشتی است نمونه خروار.

برای مهار تورم باید اقتصاد شفاف و ایمن باشد. جلوی هدر رفتن منابع گرفته شود. متاسفانه بزرگترین ناامنی اقتصاد از جانب آنها یی است که خود مجری قانونند اما آن را رعایت نمیکنند.

انتظام بودجه از دیگر مواردیست که دولتها باید به آن متعهد باشند بسیاری از منابع بودجه در جای خود هزینه نمیشود. اگر انتظام مالی بودجه رعایت میشد، حقوق و مزایای اسفند معلمان که شریفترین و زحمتکشترین اقشار این کشورند به تعویق نمیافتاد و آنان را در شب عید و ایام نوروز مستاصل نمیساخت.

از دیگر موارد کنترل حجم نقدینگی نظارت بر عملکرد نظام بانکی کشور در راستای کنترل نقدینگی از طریق ممانعت قاطع بانکها از ورود به بازارهای مختلف مانند ارز، سکه و مسکن است. یکی از مهمترین وظایف بانکها تامین مالی سرمایه مورد نیاز بنگاههای مولد اقتصادی و کمک به رشد تولید است. اما آنان در مقام سودجویی، منابع خود را که از تجمیع سپردههای خرد مردمی حاصل میشود به جای بخش مولد به بازارهای غیر مولد سرازیر میکنند که هم بر نابسامانی در بازارهای مذکور دامن میرند و هم نقدینگی را افزایش میدهد.

البته باید توجه داشت که نقدینگی فی النفسه نامطلوب نیست. هیچ اقتصادی بدون رشد نقدینگی توسعه نمییابد زیرا یکی از ملزومات اصلی رشد اقتصادی وجود نقدینگی است که باید به سرمایه تبدیل شود. لذا حجم نقدینگی تا جایی مطلوب است که با رشد تولید ناخالص داخلی هماهنگ باشد. از این رو یکی از مهمترین اقدامات سیاستهای بانک مرکزی در کنترل نقدینگی، هدایت آن بسمت بخشهای مولد اقتصاد است تا GDP رشد کند. اهمیت رشد تولید در این است که سطح اشتغال و درآمد را افزایش میدهد. افزایش تولید باعث میشود که علاوه بر پاسخ به تقاضاهای داخلی و کاهش سطح عمومی قیمتها، بخشی نیز به کشورهای دیگر صادر شود. با ورود ارز صادراتی به کشور قدرت اقتصادی در تامین منابع مورد لزوم افزایش مییابد که میتواند در زمینههای زیر ساختهای کشور همچون راههای ریلی و جادهای و فرودگاهها و بندرگاه ها، بیمارستانها، مدارس و صنایع کلان و استارت آپها سرمایهگذاری شود. رشد تولید علاوه بر سرمایههای مادی، نیازمند سرمایههای انسانی از جمله نیروی کار متخصص و ماهر و مدیران کاردان مجهز به دانش و بینش و همچنین تکنولوژی روزآمد، گسترش اکتشافات در شناسائی منابع جدید زیرزمینی و روزمینی و تبدیل آنها به سرمایه، افزایش بودجههای تحقیق و توسعه، بسط مبادلات تجاری با سایر کشورهای جهان از طریق برقراری مناسبات دیپلماتیک موثر با کشورهای پیشرفته میباشد.

گرچه درحال حاضر جمهوری اسلامی به فکر احیای مناسبات دیپلماتیک با کشورهای منطقه افتاده. اما این کشورها در حد و اندازهای نیستند که اقتصاد ما را تقویت کنند. در راستای نگاه بهشرق نیز هنوز اقدام عملی خاصی از جانب کشورهای چین و روسیه به عنوان شرکای استراتژیک جمهوری اسلامی در راستای تامین منافع ملی ما انجام نشده، الا اینکه روسیه در خصوص رژیم حقوقی دریای خزر سهم حاکمیت ۵۰ درصدی ما را به حق مالکیتی ۱۱ درصد تقلیل داده و ظاهرا امتیاز راهاندازی پروژهی گازی میادین گازی چالوس ۱ و ۲ را از آن خود نموده و همچنین در جنگ اوکراین هزینههای نظامی و سیاسی بر ما تحمیل کرده است.

کشور چین هم علیرغم امضاء تفاهمنامه ۲۵ساله با جمهوری اسلامی که هنوز ابعاد و مفاد آن مکشوف نیست بستر دریای سواحل قشم را با کشتیهای ترال که غارت منابع دریائی ایران است جاروب نموده اما هیچ گونه سرمایهگذاری در کشور ما نکرده در حالیکه در راستای تامین منافع اقتصادی و استراتژیک خود قراردادهای ۴۰ میلیارد دلاری با عربستان و امارات منعقد نموده و به جای آغاز پروژهی استراتژیک چابهار، مبادرت به سرمایهگذاری ۸۰ میلیارد دلاری در بندر گواتر پاکستان کرده و بهنظر میرسد آقای شی جین پینگ هنوز در مورد سرمایهگذاری در ایران با تردید روبرو است.

این در حالیست که سیاست تحریمهای حداکثری آمریکا و شکلگیری اجماع اخیر جهان غرب علیه ایران و اعمال تحریمهای جدید و در پی آن محدودیتهای تجارت نفت و انسداد مجاری ورود ارز به کشور ادامه دارد و تشدید هم شده است و در آینده شرایط اقتصادی کشور را سختتر میکند که افزایش تورم و کندی رشد اقتصادی و در حقیقت گسترش بیشتر نابسامانیها و ناترازیهای اقتصادی و در پی آن ناهنجاریهای اجتماعی از تبعات آنست. جمهوری اسلامی باید در راستای تامین منافع و مصالح ملی و رفاه و آرامش و رضایت شهروندان، بین برقراری مناسبات مطلوب و متوازن با شرق و غرب و یا ادامه تنش در روابط با جهان غرب و قرارگرفتن در اردوی شرق، به لحاظ سیاسی و اقتصادی به ارزیابی هزینه فایده بپردازد.

خروج ترامپ از برجام در ۱۳۹۷ نشان داد که تحریم های حداکثری چه بر سر اقتصاد کشور آورد. مسلما ادامه تحریم های غرب، ضربات زیان آور بیشتری به اقتصاد جمهوری اسلامی وارد خواهد کرد که قطعا با تقویت روابط با شرق هم امکان جبران آن ها مقدور نخواهد بود. لذا تجدید نظر در سیاست خارجی جمهوری اسلامی یکی از الزامات مهم و اساسی در سامان بخشی به اقتصاد کشور است.

ساماندهی اقتصاد مستلزم ارائه طرحها و برنامهها و تعیین استراتژیهای مبتنی بر الزامات علم اقتصاد است و این امر خطیر در گرو تغییر و تحول پارادایمی در اندیشه سیاست گذاران در راستای معرفتشناسی علم اقتصاد است تا ساختار معیوب مجموعه بینظم اقتصاد دولتی سیاسی رانتی دستوری که حاوی زمینههای بنیادین رشد متغیرهای نامطلوب اقتصادی است به یک نظام اقتصادی کارآمد و توسعه گرا تبدیل شود. با چنین رویکردی، نامگذاری سالها، با عناوین اقتصادی مفهوم میشود.

ارسال نظر