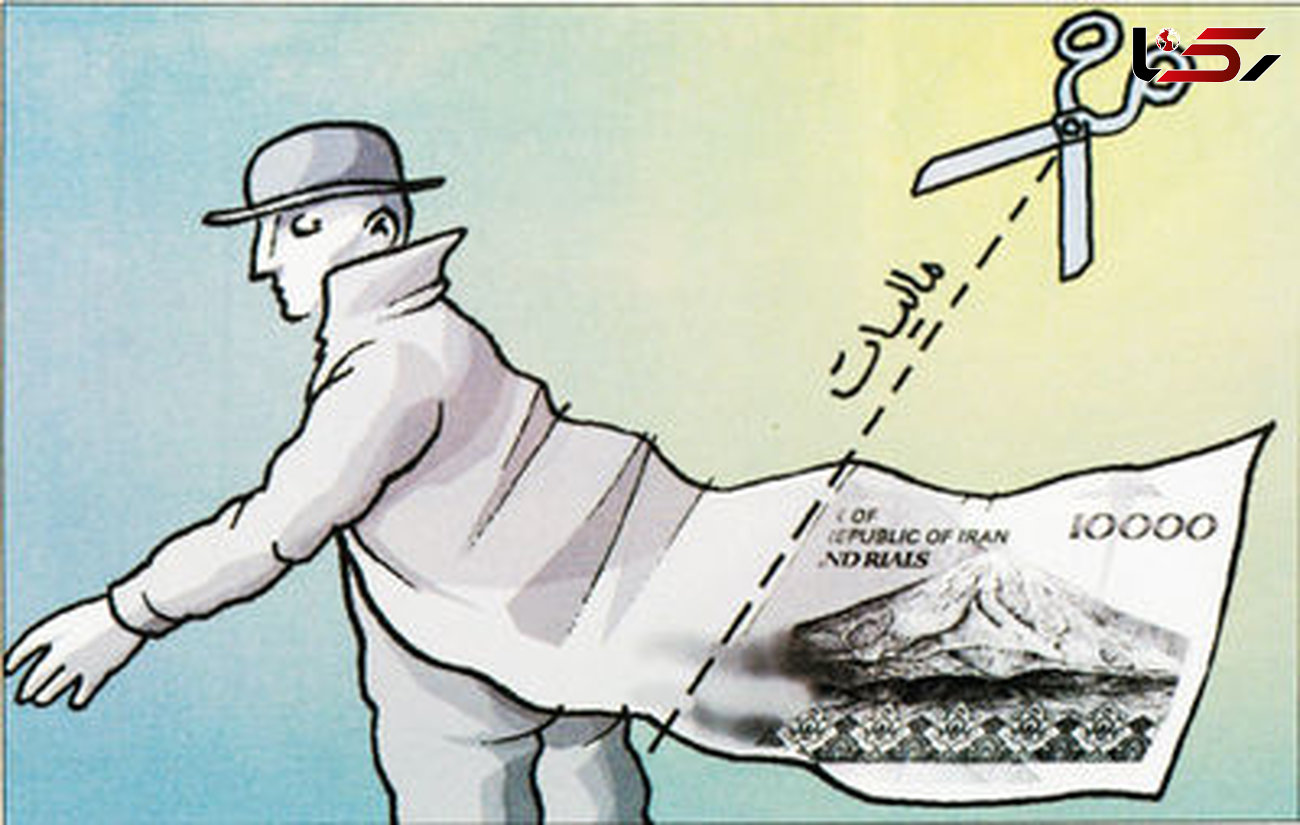

مالیات ؛ بهترین منبع تامین هزینههای دولت

رکنا:فرار مالیاتی سبب عدم توزیع درآمدها در سطح جامعه به نحو متناسب و انباشت ثروت در دست گروههای خاص میشود

رکنا اقتصادی:کارشناسان مسائل اقتصادی در همه دنیا بهترین منبع تامین هزینههای دولت را مالیات میدانند. در کشور ما طی سالیان متمادی، محل تامین درآمدهای دولت بیشتر از فروش نفت بوده است که یکی از دلایل آن عدم کارآیی نظام مالیاتی کشور بهویژه در خصوص قوانین کیفری مرتبط با این حوزه در هر یک از مراحل جمعآوری اطلاعات، تشخیص و وصول مالیات است. فرار Escape مالیاتی آثار سوء بسیاری دارد که ازجمله میتوان به تامین نشدن درآمدهای مورد نیاز دولت و به دنبال آن عدم ارائه خدمات اجتماعی مطلوب و با کیفیت در جامعه اشاره کرد. همچنین فرار مالیاتی سبب عدم توزیع درآمدها در سطح جامعه به نحو متناسب و انباشت ثروت در دست گروههای خاص خواهد شد که این امر نهتنها زمینه تقویت قدرت سیاسی برخی گروهها را فراهم میکند، بلکه شکاف طبقاتی ناشی از آن سبب افزایش تنش سیاسی و اجتماعی در جامعه میشود. خلاصه اینکه فرار مالیاتی به عنوان یکی از مصادیق و مظاهر فساد اقتصادی، باعث اختلال در امنیت اقتصادی مورد نیاز برای گسترش فعالیتهای اقتصادی و سرمایهگذاری میشود. از اینرو، اصلاح و تجدیدنظر در نظام مالیاتی کشور بهویژه نظام کیفری مالیاتی به منظور بهبود وضعیت اقتصاد ملی، امری ضروری و لازم به شمار میآید. برخورداری از یک سیاست کیفری منسجم و جامع در حوزه حمایت از قوانین مالیاتی موازی با فرهنگسازی و بهرهگیری از سازو کارهای غیرکیفری میتواند نقش قابلتوجهی در افزایش درآمدهای مالیاتی ایفا کند. در چنین شرایطی وجود سیاستهای کیفری روشن و شفاف باعث میشود مردم با اطمینان بیشتر به فعالیت اقتصادی بپردازند و در پرداخت بخشی از درآمد حاصل از فعالیتهای اقتصادی خود به عنوان مالیات، مشارکت گستردهتری داشته باشند.

لزوم جلوگیری از فرار مالیاتی

به گزارش اقتصادآنلاین به نقل از قانون Law ، فرار مالیاتی به ادعای کارشناسان، جرمی عمومی است و در حال حاضر در جامعه ما رواج زیادی پیدا کرده است. دادستان کل به عنوان مدعیالعموم باید برای برخورد با آن ورود کند. بر اساس تعاریف موجود در نظامهای بینالمللی، مالیات به مثابه یک نوع هزینه اجتماعی است که آحاد یک ملت در راستای بهرهوری از امکانات و منابع یک کشور موظفند آن را پرداخت کنند تا تواناییهای جایگزینی این امکانات و منابع فراهم شود. مالیات در واقع انتقال بخشی از درآمدهای جامعه به دولت و یا بخشی از سود فعالیتهای اقتصادی است که به دولت میرسد زیرا ابزار و امکانات دستیابی به درآمد و سودها را دولت فراهم ساخته است. اقتصاددانان اغلب از مالیات بر مصرف در مقابل مالیات بر درآمد حمایت میکنند. دولتها برای جبران هزینههای خدماتی که به شهروندان میدهند، مالیات وضع میکنند و البته هدف از وضع مالیات برای اغلب کشورها جبران هزینه نیست زیرا از طریق مالیات نقدینگی دچار تغییرات میشود. بعد از آن، جبران هزینه مهمترین عامل وضع مالیات است. با توجه به این تعاریف و همچنین کارکردهای پرداخت مالیات از جانب شهروندان آن نیز در یک جامعه بزرگ، به سهولت میتوان متوجه شد که برای یک کشور از چه جهت وضع و اخذ مالیات اهمیت دارد. اما در این میان این نکته حایز اهمیت است که متاسفانه افرادی وجود دارند که در مسیر اخذ مالیات یا پرداخت آن، بدون توجه به نیاز کشور از زیر بار پرداخت فرار میکنند. معافیتهای مالیاتی اگر باز و گسترده باشند، فضا برای فرار مالیاتی باز میشود. چنانچه قانون مالیاتی شفاف و روشن باشد، به راحتی امکان فرار مالیاتی وجود نخواهد داشت. این در حالی است که قوانین فعلی ما عدم پرداخت مالیات را هر قدر هم کلان باشد، مصداق اخلال در نظام اقتصادی نمیداند و در نهایت دو سال حبس برای آن در نظر میگیرد.

درآمدهای مالیاتی در بودجه 96

همانگونه که میدانید، درآمدهای مالیاتی در لایحه بودجه سال ١٣٩٦، ١١٢٧,٣ هزار میلیارد ریال پیشبینی شده است که نسبت به رقم مصوب سال گذشته، از رشدی ٦.٨درصدی برخوردار است. بررسیهای دقیقتر، حاکی از آن است که درآمدهای مالیاتی مندرج در لایحه نسبت به ارقام پیشبینی عملکرد این درآمدها تا پایان سال ١٣٩٥، رشدی حداقل ١٨درصدی را نشان میدهد که از نظر بخش خصوصی با شرایط رکودی که گریبانگیر بنگاههای اقتصادی است، تناسب چندانی ندارد. حال آنکه براساس پیشبینی صندوق بینالمللی پول، آهنگ رشد اقتصادی ایران در سال٢٠١٧- ٢٠١٨ (معادل با سال ١٣٩٦)، در حدود ٣,٥ درصد و نرخ تورم کشور در سال یادشده، معادل با ١١ درصد خواهد بود. ملاحظه میشود که با توجه به تنگناهایی که فعالان اقتصادی کشور در سالهای اخیر با آن مواجهند، حداکثر نرخ رشد انتظاری که میتوان برای درآمدهای مالیاتی در سال 96 تصور کرد، معادل با حدود ١٤.٥ درصد است. ازهمینمنظر، اتاق ایران بهعنوان پارلمان بخش خصوصی، معتقد است که درآمدهای مالیاتی مندرج در لایحه بودجه، با اوضاع اقتصادی کشور و پیشبینی بخش خصوصی از چشمانداز اقتصاد در سال آتی، چندان سازگار نیست. با تمام این اوصاف میتوان گفت برای رسیدن به آنچه که در بودجه به عنوان درآمدهای مالیاتی برای دولت تعیین شده است، باید راهی برای جلوگیری از فرار مالیاتی در کشور پیدا کرد و جلوی آثار سوء این مساله در کشور را گرفت.

کارمندان، بیشترین مالیات را میپردازند

با توجه به عدم کارایی نظام مالیاتی در کشور ما و رواج گسترده فرارهای مالیاتی مشاهده میکنیم که کارمندان دولت قشری هستند که بیشترین مالیات را بین سایر مشاغل میپردازند. براساس آمارهای بانک مرکزی، دولت درچهار ماه ابتدای سال 95، 50.1 هزارمیلیارد ریال درآمد از مالیات بر درآمد کسب کرده است که در این میان کارمندان بخش عمومی با پرداخت کمی بیشتر از یکسوم این سهم، بیشترین مالیات را به دولت پرداخت کردهاند. درآمد مالیاتی دولت از کارمندان در چهار ماه ابتدای سال 95، معادل 16.7 میلیارد ریال بوده است که این رقم تقریبا دو برابر درآمدی است که دولت از محل مالیات بر ثروت به دست آورده است. این در حالی است که مالیات پرداختی توسط بخش خصوصی و سایر مشاغل که شامل پزشکان، وکلا، بازاریان و... میشود، نسبت به کارمندان کمتر است. این موضوع در حالی رخ میدهد که نبود عدالت مالیاتی و ضعف در ساختار نظام مالیاتی کشور، بارها مورد انتقاد کارشناسان قرار گرفته است. متولیان معتقدند شفافنبودن بانکهای اطلاعاتی موجب شده است که سیستم دریافت مالیات در ایران چندان کارآمد نباشد و سالانه معادل 30 هزارمیلیارد تومان فرار مالیاتی در کشور اتفاق بیفتد.

ارگانهای معاف از مالیات

در این میان برخی از ارگانها، سازمانها و اشخاص وجود دارند که بر مبنای قانون از پرداخت مالیات معاف خواهند بود. با استناد به ماده دو قانون مالیاتهای مستقیم، افراد و ارگانهایی از پرداخت مالیات معاف هستند که شامل کلیه وزارتخانهها، کلیه موسسات دولتی، کلیه دستگاههای اجرایی کشور، شهرداریها و کلیه بنیادها و نهادهایی که مجوز کاری خود را از مقام معظم رهبری و یا حضرت امام (س) دریافت کردهاند، میشود. اما در این میان نهادهایی نیز وجود دارند که وضعیت پرداخت مالیات در آنها شفاف نیست؛ یعنی مشمول معافیت مالیاتی هستند، اماحکم معافیت مالیاتی آنها مشمول مالیاتهای تکلیفی و مالیات بر ارزش افزوده نمیشود. اما وضعیت پرداخت یا عدم پرداخت این نوع از مالیات از سوی این نهادها به هیچوجه از شفافیت لازم برخوردار نیست. در آذر ماه سال 93 بود که نمایندگان مجلس شورای اسلامی در نشستی علنی و در ادامه بررسی طرح الحاق موادی به قانون تنظیم بخشی از مقررات مالی دولت، با الحاق پیشنهادی از سوی کمیسیون آموزش و تحقیقات مجلس موافقت کردند که در آن آمده بود «به منظور برقراری عدالت آموزشی و اجرای اصل ۳۰ قانون اساسی و تجهیز کلیه آموزشگاههای آموزش و پرورش با اولویت مناطق محروم و روستاها، آستان قدس رضوی و آن دسته از موسسات و بنگاههای اقتصادی زیرمجموعه نیروهای مسلح و ستاد اجرایی فرمان امام(س)و سایر دستگاههای اجرایی که تا زمان تصویب این قانون مالیات پرداخت نکردهاند، موظف به پرداخت مالیات مستقیم و مالیات بر ارزش افزوده شوند» که این طرح مورد تایید شورای نگهبان قرار نگرفت و پس از آن، دفتر مقام معظم رهبری طی ابلاغیه ای خطاب به تولیت آستان قدس رضوی، نظر معظم له را درباره معافیت های مالیاتی این نهاد اعلام کرد: «درآمدهای آستان و شرکتها و موسسات وابسته از پرداخت هرگونه مالیات معاف هستند. البته این حکم شامل مالیاتهای تکلیفی و مالیات بر ارزش افزوده نیست، لکن چون فعالیتهای اقتصادی باید شفاف و رقابتپذیر باشد، توصیه میشود که مالیات شرکتها و موسسات برابر مقررات محاسبه و پرداخت و به صورت جمعی-خرجی عینا به آستان برگشت داده شود». آستان قدس رضوی در دهه 60 نیز با حکم مستقیم امام خمینی(س) از پرداخت مالیات معاف شده بود.

فرار مالیاتی؛ مساله حل نشده

در این زمینه آلبرت بغازیان، کارشناس اقتصادی میگوید: «مساله پرداخت یا عدم پرداخت مالیات مسالهای است که سالهاست در کشور ما مطرح است و متاسفانه هیچ وقت نیز حل نشده است. حال اگر امسال در بودجه برای دولت درآمد مالیاتی بیشتری در نظر گرفته شده در حالیکه کشور تازه وارد دوران خروج از رکود شده است، بحث دیگری است. زیرا در دوران رکود درآمد مالیاتی دولت کمتر است و در چنین شرایطی فشار مالیاتی روی کارمندان قشر حقوقبگیر ثابت اعمال میشود. ولی اینکه چه میزان از این مبلغ را بتوانند در جلوگیری از فرار مالیاتی تامین کنند، هنوز مورد بحث قرار نگرفته است؛ یعنی دولت و سازمان مالیاتی باید در این بخش تلاش لازم را بکنند تا به نتیجه برسند. در واقع باید برآورد شود که فرارهای مالیاتی در کجا اتفاق میافتد؛ چه در کماظهاری و چه در فعالیتهای غیررسمی و اقتصاد پنهان. تا به امروز در حسابهای سازمان مالیاتی این موارد ذکر نشده است در حالی که میتواند برای دولت تبدیل به یک نقطه قوت شود تا نشان دهد دولت، در طول چهار سال فعالیت، توانسته است از این بخش نیز تا حدودی کسب درآمد کند».

لزوم بازنگری در قانون مالیات نهادهای انقلابی

وی در ادامه میگوید: «درباره نهادها و ارگانهای عمومی و انقلابی که معاف از مالیات هستند، همیشه بحث بازنگری در قانون و ضرورت آن مطرح بوده است. در حال حاضر وضعیت پرداخت مالیات در این سازمانها به گونهای است که شرکتهای وابسته به آنها به سازمان مرکزی خود مالیات میپردازند تا توانایی اداره مجموعه وجود داشته باشد. در مورد این ارگانها نوعی از مالیات نیز وجود دارد که مالیات بر مصرفکننده یا مالیات بر ارزش افزوده است که این نوع از مالیات به هیچ وجه نمیتواند شامل معافیت شود. زیرا آن را مصرفکننده و خریداری میپردازد که خارج از مجموعه این ارگانها قرار دارد. این نوع از مالیات را به هر حال سازمان مالیاتی باید دریافت کند و سهم دولت است که البته کار سختی است زیرا عدم پرداخت مالیات بر ارزش افزوده از سوی این ارگانها نیز از سوی برخی نمایندگان مجلس و مسئولان ارشد، مورد حمایت قرار میگیرد. طرح این مسائل نیز تا زمانی که دولت در این مساله اجازه اظهارنظر ندارد، جز دوبارهکاری چیزی نیست. در چنین شرایطی اگر دولت برای دریافت مالیات بر ارزش افزوده اقدام نمیکند، احتمالا به دلیل عدم تمایل است یا اینکه صلاح نمیداند به مساله ورود پیدا کند؛ درحالیکه ارگانهایی که مدعی هستند برای آبادانی کشور تلاش میکنند، باید این سهم را به دولت بپردازند».برای ورود به کانال تلگرام ما کلیک کنید.

ارسال نظر